为持续性地监测中国酒店市场的投资动态与趋势,并为行业投资者提供切实可依的市场数据与趋势参考,浩华携手国际和国内各主要酒店管理公司,依托厚海数据平台,每半年度发布《中国大陆地区中档及以上品牌酒店签约报告》。此次为浩华的第十七次品牌签约报告发布。 本文仅包含部分报告内容。

《中国大陆地区中档及以上品牌酒店签约报告》旨在从签约数量、定位层级、落位区位、开发体量、开发类型、管理模式等多角度为投资者提供中国酒店开发的趋势性展望。截止本报告截止日,参与统计的酒店集团公司已达到30家,更加全面地呈现了中国酒店市场投资格局的变化。

自2020年开始本报告统计所涵盖的酒店管理公司数量大幅增多,为了确保统计数据的可对比性,我们在本报告的主章节延续了2020年之前的统计口径:即以2020年前加入统计的酒店管理公司为基数,对其酒店历史签约情况进行分析。而在2020年之后加入统计的酒店管理公司,我们在本报告附件中将其数据一并纳入考量,汇总分析,以为行业提供更多维度的资讯参考

2023年上半年,中国大陆地区中档及以上品牌酒店签约量为378家,同比增长37%,扭转去年同期的回落局面,签约量大幅提升,迎来疫情后又一个投资高潮。从增长率看,2019年至2023年上半年新增酒店签约量的五年复合增长率为2%,尽管自疫情以来酒店签约量经历了大幅的起伏波动,但整体还是呈现出增长的态势。

2023年伴随着疫情管控全面放开,酒店市场需求迅猛复苏,业绩涨势喜人;同时,主要的国内外酒店管理公司公布了上半年集团财报,营收水平普遍较去年同期实现大幅度提升,市场信心得以提振。在酒店行业消费信心回归的大背景下,国家稳经济的主基调和多项文旅产业政策利好为行业复苏发展提供了强有力的政策环境支持,酒店投资市场逐渐恢复活力。此外,过去两年市场环境和投资信心持续受到疫情影响和打击,随着市场全面放开,一些被积压和延滞了的项目开发得以重启,也促进了上半年的签约增长。

2023年上半年酒店签约总量较去年显著提升,但具体到不同定位层级,酒店签约量的增长幅度有所分化。作为一直以来推动签约量上涨的主力,中档酒店签约量(231家)本次涨幅最大,较去年同期增长59%;其次是中高档(25%)酒店和高档(11%)酒店。相比之下,超高档和奢华层级酒店的签约量增长势头并不强劲,奢华层级酒店新增签约量与去年同期持平,而超高档酒店是唯一一个出现新增签约量负增长的酒店层级。

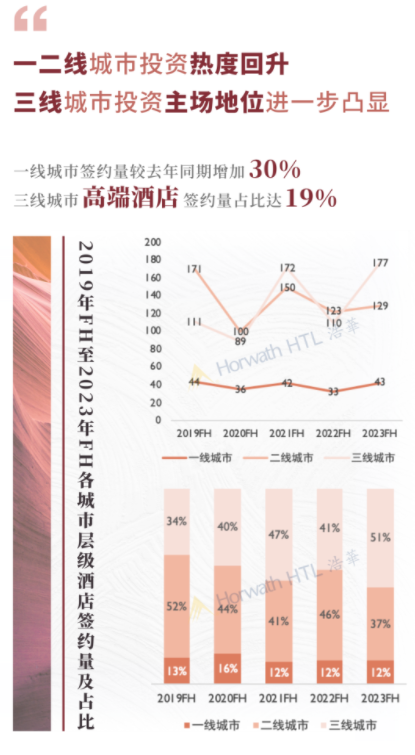

在今年上半年整体投资市场回暖的大趋势下,一线城市签约量较去年同期增加30%。一线城市经济基础坚实、需求充足、客源结构丰富、酒店市场发展最为成熟,其作为酒店长期性投资的价值高地地位始终不变,在经历了市场动荡周期后,其签约增量占比仍维持相对稳定的状态。

随着国内城镇化的深度推进以及区域核心城市的辐射带动,低线城市经济、交通等均得以发展,相应的消费潜力和需求被不断释放,基数庞大的三线城市作为投资增量主战场的地位越发明显,各大酒店管理公司加大对下沉市场的渗透以捕捉巨大的市场空白和加速自身的规模扩张,使得三线城市投资热度高涨。由于三线及以下城市整体经济体量仍有限,更多以中档酒店签约为主(占比64%)。但其中也不乏一些拥有一定独特资源或较大经济潜能的三线城市,具备一定的高档酒店开发潜力,因此三线城市的高端签约量占比也达到了19%。

2023年上半年

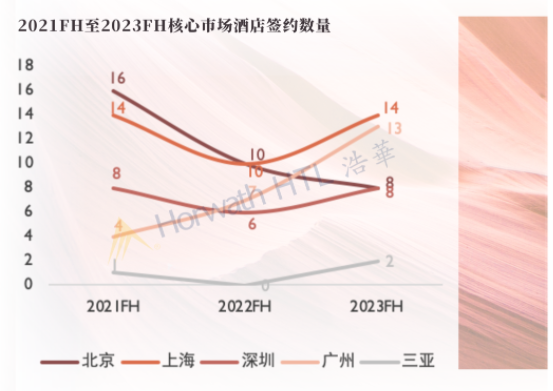

上海新签约酒店14家

跃居一线城市首位

在一线城市中,上海凭借14家酒店引领了一线城市签约数量,较去年同期增长40%。在新签约酒店中,高档及以上层级酒店有8家、泛中档层级酒店6家,物业类型主要为新建酒店。上海作为中国经济龙头城市,需求基础优秀,即便上海投资市场虽曾一度因疫情影响而受到滞碍,但伴随今年市场整体放开,上海依旧是投资者首选的高价值投资市场。

值得注意的是,今年上半年广州市场的签约表现亮眼,新增签约项目持续增长达13家,较去年同期增长86%,并突破过去三年一直在个位数的新增签约量。此次酒店签约量的提升,主要得益于粤港澳大湾区政策利好以及供给端的转型契机和产品空白下的酒店发力布局。与此同时,深圳上半年签约酒店达8家,同比增长率33%。整体来看,两地投资风向更趋务实,签约酒店主要为中档层级的增量开发。

2023年上半年

长沙新签约酒店14家

签约量领跑二线城市

重点二线城市中,长沙、西安、成都酒店签约量排名前三,这三座城市分别是华中、西北和西南地区的核心城市,经济活力和持续发展动力强劲,城市投资潜力优秀。此外,这类兼具休闲旅游气质的城市,不仅凭借自身旅游资源,更通过十分鲜明的城市特色标签的打造,助推酒店市场在疫情后呈现了出色的业绩韧性,吸引了投资者的开发目光。

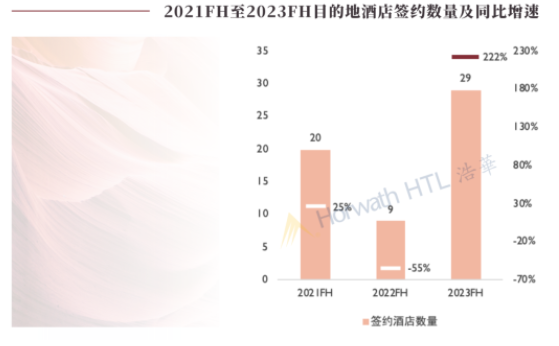

目的地酒店签约数量一改持续走低局面,2023年上半年签约总量为29家,较去年同期增长222%,签约总数甚至超过疫情前同期水平(2019年上半年签约酒店25家)。该市场签约量的回升主要由西南和海南地区带动,两地区目的地酒店签约量分别为11家(占比38%)和7家(占比24%),共计占目的地酒店签约总量的62%;其他地区目的地酒店签约量均未超过3家。

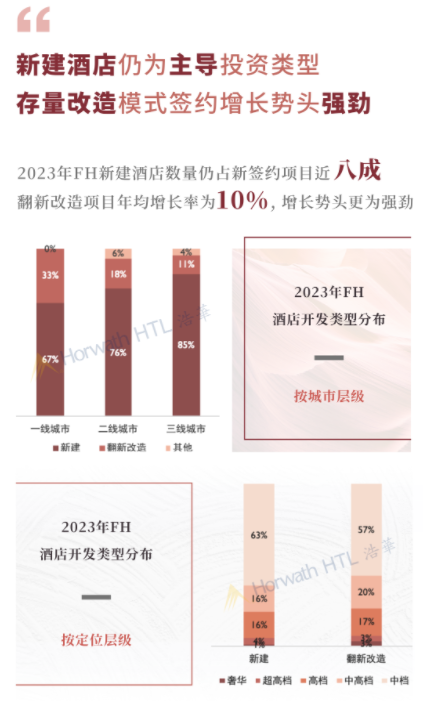

2023年上半年酒店签约项目中,新建酒店为297家,较去年同期增加30%,依旧保持市场主导投资类型,占比近乎8成;翻新改造创造的签约量合计为65个,占新增签约总量的17%,较去年同期增长63%。

从过去五年新增签约量的平均增速上看,新建签约酒店的年均增长率为-1%,而改造开发酒店的年均增长率为10%,其增长势头更加强劲;对比各层级城市,随着城市层级的提高,翻新改造酒店数量也随之提升。这是因为城市层级越高,市场发展越成熟。土地资源稀缺及存量酒店逐渐进入衰退期催生酒店产品加速迭代更新以充分释放物业价值。从数据看,一线城市中翻新改造项目的贡献率超过三成,在各城市层级中占比最高。

从签约品牌的定位层级分布来看,泛中档酒店成为近8成翻新改造项目选择的签约对象,是消化存量物业的中坚力量。同时,在高档及以上定位酒店的新增签约总量中,存量更新开发的酒店数量较2022年和2019年同期均有增加。这也可见,当地产红利逐渐消退与市场周期性供给过剩的背景下,酒店业已步入更为理性务实的开发周期。

综合而言,从2023年上半年市场投资签约趋势中可以看到,中国酒店投资市场愈发成熟理性;存量时代下,中国酒店市场也不乏发展机遇。在人口和地产红利势微之下,城市更新和乡村振兴或将是未来酒店市场发展新周期中双重驱动力量。酒店的开发在回归商业本质的基础上,应更加强调高效和创新,从酒店本身的产品、运营、服务和品牌等建立核心竞争力,实现发展新周期下,从存量的「有」到内生的「优」的转变。

个人资料

个人资料  退出登录

退出登录

评论

未登录